杠杆套息交易是世界性的宏观对冲基金和投资银行特别喜欢的交易战略之一。 这是全球宏观交易的精髓。 简单来说,套利交易包括多买入高利率货币、卖出低利率货币、清空利率货币。 进取的投机者没有面临汇率的风险。 这意味着不仅得到了两种货币之间的利率差额,投机者还赌利率高的货币会上涨。 对于面临汇率风险的人来说,利率差通常只有1~5%左右,但交易者如果使用~10倍的财务杠杆,利率差能够获得相当丰富的利益。 想想看,2.5%的利息差乘以10倍的财务杠杆的话,是25%。 但是,财务杠杆也会增加损失,如果不能妥善管理,会产生非常高的风险。 当许多交易者看到同样的机会,做同样的交易时,结果通常是这种货币对上升,资本得到了增值。

在外汇交易中,套利交易利用这样的基本经济原理——,基于供应和需求这一经济规律,资金不断在不同市场流入和流出:提供最高投资回报的市场通常吸引最多的资本。 国家也不例外,在国际资本流动中,提供最高利率的国家通常吸引最多的投资,为他们的货币创造了最大的需求。 作为非常受欢迎的交易战略,套头交易可以很容易的把握。 如果操作正确的话,投资者可以获得高收益率而不会承担很大的风险。 但套利交易也有一定的风险。 如果不知道利息交易的操作方法、操作原理、最佳时间,产生损失的机会相当大。

套期保值交易的结构

套利交易指的是购买利率高的货币和同时销售利率低的货币。 套头交易之所以有利是因为投资者可以赚到两种货币之间的利息差,或者被称为利息差。

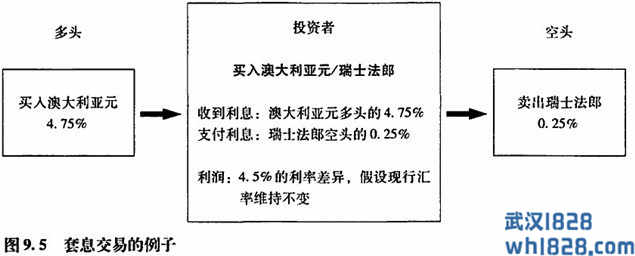

例如,澳大利亚的利率为4.75%,瑞士法郎的利率为0.25%。 投资者进行利率交易时,购买澳大利亚元,销售瑞士法郎。 除非澳大利亚元和瑞士法郎的利率不变,否则他或她可以获得4.5%的利润(从4.75%的利息中减去所支付的0.25%的利息)。 得到这个报酬,就是不用财务杠杆。 如果使用5倍的财务杠杆,光是儿子的差距就能得到22.5%的报酬。 现在,下面的例子和图9.5说明投资家是如何进行对冲交易的。

利息交易

购买澳大利亚元和销售瑞士法郎(增加澳大利亚万瑞士法郎)

澳大利亚元多头英寸:投资者赚了4.75%

瑞士法郎的拒付:投资者支付了0.25%

如果现在的汇率不变的话,利润是4.5%或者450的基点。

如果其他交易者找到同样的机会,其货币对的汇率上升的话,不仅可以得到利息收入,还可以得到资本附加价值。

总结:利息交易是购买利息高的货币和销售利息低的货币。

为什么套期保值交易有效

套利交易之所以有效,是因为资本不断在国家之间流动。 与其他国家相比,一些国家可以吸引大量投资,利率是其重要原因之一。 如果一个国家的经济表现良好(高增长、高生产率、低失业率、收入上升等),那么它有能力为投资者提供高利润。 或者,有更好经济增长前景的国家,可以为投资支付更高的利息。

投资者喜欢获得更高的利率,为了获得最大的利益,他们当然会寻找提供最高收益率的投资机会。 在决定货币投资时,投资者很可能选择提供最高收益率或者最高利率的货币。 如果很多投资家都做出同样的决定,那个国家为了追求高回报率会有资本流入。

如果国家经济不顺利呢? 低增长和低生产率国家不能为投资者提供高利润。 事实上,一些经济疲软的国家甚至不能提供投资回报。 这意味着利率为零或接近零。

一些国家提供高利率,其他国家提供低利率,两者利率存在差距,因此可以进行利率交易。

让我们详细看看上面的例子

如果瑞士的投资者存入银行瑞士法郎,每年可以得到0.25%的利息。 同时澳大利亚某银行每年向澳大利亚原存款提供4.75%的利息。 这个投资家看到澳大利亚银行的利率很高,想用她的钱获得更高的利率收入。

现在,想象一下投资者用某种方式把瑞士法郎存款兑换成澳大利亚元存款。 她其实是卖了瑞士法郎存款,买了澳大利亚元存款。 这笔交易结束后,她拥有每年可领取4.75%利息的澳大利亚元存款,比瑞士法郎存款挣得多4.5%。

实质上,这个投资者在进行套利交易。

数百万人做这笔交易,把瑞士法郎兑换成澳大利亚元,其净效果是从瑞士流出资本和流入澳大利亚。 澳大利亚因利率高而吸引了更多的资本。 资本的流入提高了货币的价值(见图9.6 )。

总结:不同国家提供不同利率,投资者可以进行利率交易。 由于投资者倾向于获得更高的利率,所以他们会找到机会购买利率更高的货币。

- 上一篇: 暴力刷单外汇ea第二期

- 下一篇: 买入价是什么意思,什么是买入价?

发表评论