读懂外汇报价:

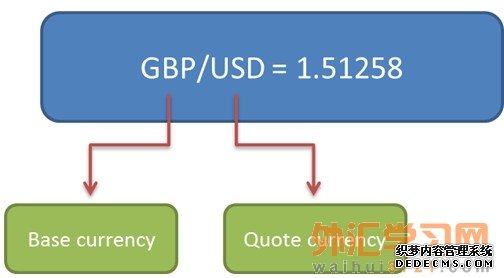

货币总是以货币对形式出现,如英镑/美元或美元/日元。它们成对出现的原因是在每一次的外汇交易中,你是同时买入和卖出另一种货币的。下面是一个英镑和美元的外汇交换率的例子:

斜线("/")左边第一个列出的货币被称为基准货币(在这个例子中是英镑),而右边的第二个是所谓的还盘或报价货币(在这个例子中是美元)。

当你购买时,汇率会告诉你要付出多少计价货币单位才能购买基准货币的一个单位。在上面的例子中,你必须支付1.51258美元购买1英镑。

当你卖出时,汇率会告诉你要得到多少计价货币单位才能卖出基准货币的一个单位。在上述例子中,您必须花费1.51258美元去购买一英镑。

基准货币是买入或卖出的“基础”

如果您买入欧元/美元,这仅仅意味着你在购买基准货币的同时卖出了报价货币。用原始人的话就是,“买入欧元,卖出美元。”

如果您认为基础货币相比报价货币而言将会上涨(增值)的话,你会成对的购买。如果你认为基础货币相对报价货币而言将会跌价(贬值)的话,你会成对出售。

长线/短线

首先,你应该决定是否想要买进或卖出。

如果您想购买(这实际上意味着买入基准货币,卖出报价货币),您会希望基础货币增值,然后你以更高价卖出。用交易者的话说,这就是所谓的“做多”或采取“多头”。只要记住:做多=购入。

如果你想卖(这实际上意味着卖出基础货币并买入报价货币),您希望基础货币贬值,然后你会用更低价买进。这就是所谓的“卖空”或采取“清仓”。只要记住:短=卖出。

Bid/Ask(出价/索价)

所有外汇报价均以两个价格出现:出价和问价。对于大多数情况下,出价低于问价。

出价是指你的经纪人愿意用买进的基础货币来交换报价货币的价格。这意味着出价是您(贸易商)将出售给市场的最佳价格。

问价是指你的经纪人将卖出的基础货币来交换报价货币的价格。这意味着问价是你从市场购入的最好的价格。另一个关于询问的词叫报盘。

在上述的欧元/美元报价中,出价是1.34568,问价是1.34588。看一看这个经纪人是如何使你的交易简单化的。

如果你想卖欧元,你点击“卖出”,您将出售1.34568欧元。如果您想购买欧元,你点击“购买”,您将购买1.34588欧元。

外汇保证金交易:

在下面的例子中,我们将使用最基本的方法分析,以帮助我们决定是否购买或卖出特定货币对。

如果你总是在学习经济学时候睡着,或只是跳过学习经济学,不用担心!我们将在后面的课程为你一一讲解。

但现在,试着假装你知道接下来会发生什么事情...

欧元/美元货币对

在这个例子中,欧元是供买卖的基础货币。

如果您认为美国的经济将持续减弱,这对美元不利,你可以执行购买欧元/美元的指令。这样,你就买了欧元的期货,那么美元的价值或有所上升。

如果您认为美国经济很强劲的话,欧元将削弱对换美元的汇率,你可以执行卖出欧元/美元的指令。如果你这样做的话,欧元与没有相比的话会有所下降。

美元/日元货币对

在这个例子中,美元是供买卖的基础货币。

如果你认为,日本政府将削弱日元,以帮助其出口产业,您可以执行购买美元/日元订单。这样做您可能想买入美元并期望美元兑日元上涨。

如果您认为日本投资者正在从美国金融市场撤出货币并将他们所有的美元转换回日元,这会伤害美元,您可以执行卖出美元/日元订单。这样做您售出美元,并期待它们兑日元的贬值。

英镑/美元

在这个例子中,英镑是基础货币,因此“基础”是买/卖。

如果你认为英国经济将继续经济增长比美国发展得更好的,您可以执行买入英镑/美元订单。这样做您期望购买的英镑将兑美元升值。

如果您认为英国的经济正在放缓,而美国经济仍然像杰克·鲍尔强劲。您执行卖出英镑/美元的订单。这样做您售出英镑,并期望它们会兑美元贬值。

美元/瑞郎

在这个例子中,美元是基础货币,因此“基础”买/卖。

如果你认为瑞士法郎被高估,您可以执行购买美元/瑞士法郎订单这样做您买入美元并期望他们会兑瑞士法郎升值。

如果您认为美国住房市场疲软将不利于未来经济的增长,这将削弱美元,您可以执行卖出美元/瑞士法郎订单。这样做您售出美元并期望它们会兑瑞士法郎贬值。

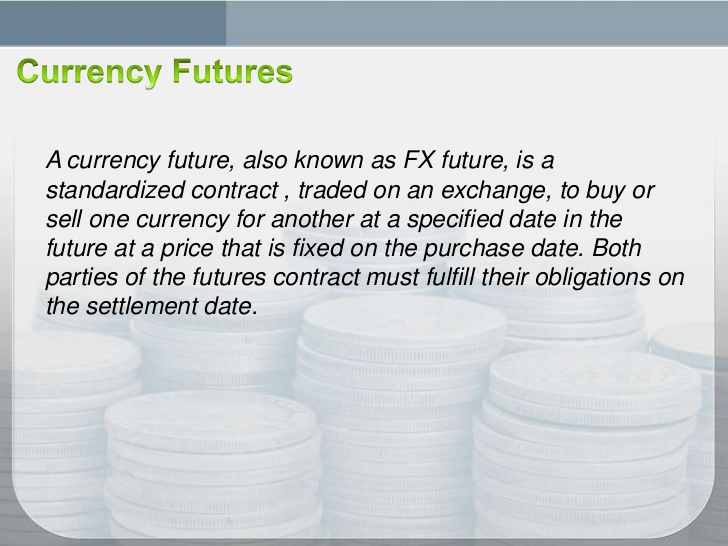

保证金交易

当你去杂货店想买一个鸡蛋,你不能只买一个鸡蛋,他们都是一打12个或者是很多个12来卖。

在外汇里面,那样做将是愚蠢的,就像买或卖1欧元。因此他们通常以“很多个”的1000货币单位(微型),10,000单位(微型),或10万单位(标准)并根据您的经纪人和帐户类型有(更多的很多个12)。

“但我没有足够的钱购买1万欧元!我还可以交易吗?”

你可以用保证金交易!

保证金交易是单纯的用借来的资本交易中使用的术语。这就是你如何能够利用低至25美元或1,000元打开1250美元或5万元的位置。您可以利用少量的初始资本,很快又便宜的进行比较大的交易。

在过去,以特定数额进行的即期外汇交易称为手。当我们了解了什么是点差之后,需要了解的就是和点差息息相关的单位"手",保证金交易的最小单位。如果是标准帐户,一般网络上的经纪商提供的交易单位是1手(lot)的成交量是10万基础货币。如果是迷你帐户,则一手的成交是标准帐户的1/10。比如成交一手USD/JPY实际成交相当于实际买(卖)10万美元的美元/日元。如果是一手EUR/USD,则实际成交量相当于价值10万欧元的欧元/美元。

正如你已经知道的,货币是以点差来衡量的,手是该货币的最小增量。为了好好利用这些微小的增量优势,你需要进行大量的某种货币交易才能看到重大的盈利或亏损。

假设我们将使用10万单位(标准)的份额。现在,我们将重新计算一些例子,看看它是如何影响点值的。

1.美元/日元的汇率为119.80(0.01 / 119.80)× 100,000 = 8.34元的点差

2.美元/瑞士法郎的汇率为1.4555(0.0001 / 1.4555)× 100,000 = 6.87元的点差

在其中美元是不是处于第一位置,公式略有不同。

1.欧元/美元汇率为1.1930(0.0001 / 1.1930)× 100,000 = 8.38 x 1.1930 =9.99734美元调高为每10点差

2.英镑/美元的汇率或1.8040(0.0001 / 1.8040)× 100,000 = 5.54 x 1.8040 =调高为每10 9.99416点差。

你的经纪人可能对于很多大小不同的公约有不同的一个点差的价值计算方法,但无论怎样,他们这样做,他们就可以在特殊的时候告诉您所交易的货币点差。随着市场的波动,点的价值将会决定你拿哪种货币进行交易。

到底什么是杠杆率?

你可能想知道像你这样的小投资者是如何可以交易如此庞大的资金。想想作为你的经纪人的银行,它借款给你10万元购买货币经纪公司。银行想要你给它的是1000美元的信用保证金,它将属于你,但不一定始终保持属于你。听起来好得令人难以置信?这就是用杠杆外汇交易的结果。

你的杠杆率的使用量将取决于你的经纪人和你的个人习惯。

通常情况下,经纪人将要求一定的交易保证金,也称“保证金账户”或称为“初始保证金。”一旦你将你的钱存入你就可以进行交易。该经纪人也有可能指定他们们每一单位(份额)需要多少资金进行交易。

例如,如果允许的杠杆率是100:1(或1%的份额要求),且您想要交易的价值是10万美元的份额,但您在您的账户里只有5000美元。你的经纪人将毫无顾虑的会预留1,000美元作为首期付款或称为“保证金”,之后让你“借用”其余部分。当然,任何的损失或收益将被扣除或添加到您帐户的剩余现金中。

每个经纪人对于每一份额都有不同的最低安全金(保证金)。在上面的例子中,经纪人要求百分之一的保证金。这意味着,每10万美元的交易中,经纪人要求在那个交易中有1,000美元的存款。

我该如何计算利润和损失?

现在,你已经知道了如何计算点值以及什么是杠杆,现在让我们看看如何计算获利或损失。

让我们买入美元并卖出瑞郎。

1. 你的报价是1.4525 / 1.4530。由于你在买入美元,因此1.4530的“卖出价”将是你的“买入”价格,或者是其他交易者打算卖出的价格。

2. 你在1.4530点位买入1标准手(10万单位)美元/瑞郎。

3.数小时过后,汇价变为1.4550,你打算平仓。

4. 美元/瑞郎最新报价是1.4550/1.4555。由于你正打算平仓,且你最初为买入,现在你为平仓,需要卖出美元/瑞郎,因此你必须执行1.4550的“买入价”。

5. 1.4530和1.4550之间的价差为0.0020,或20点。

6. 计算你的获利情况:(0.0001/1.4550)*100,000*20=6.87美元/点*20点=137.40美元

记住,当你进入或退出交易,你必须明晰“买入价/卖出价”报价的价差。当你买入一种货币,你将执行卖出价,当你卖出,你将执行买入价。

发表评论