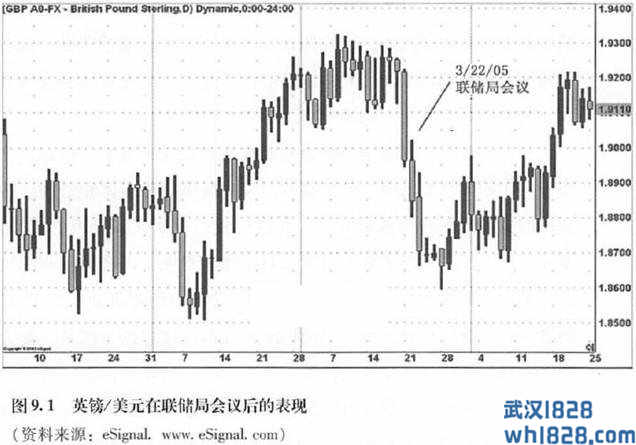

基本面交易战略:中央银行干预

央行在外汇市场的参与,是从根本上动摇市场的最重要的短期和长期动力之一。 对于短期的交易者来说,干预会在几分钟内引起从150点到250点的急速变动。 对于长期交易者来说,干预是趋势发生巨大变化的信号,意味着中央银行改变、巩固其立场、向市场传达信息,这支持着货币向某个方向的转移。 基本上,干扰分为两类——消毒干扰和非消毒干扰。 消毒干预( Sterilized Intervention )需要通过购买或出售政府债券来抵消干预的影响。 不消毒干预( Unsterilized Intervention )与为抵消干预的影响而改变货币的基数无关。 很多人讨论,不消毒的干预对货币比消毒干预有永久性的影响。

让我们看看下面的例子。 很明显,中央银行的干预是值得关注的,对汇率价格有很大影响。 干预实际发生的时间往往出乎意料,但在干预发生前几天或几周,市场开始讨论干预的必要性。 中央银行一般通过新闻专线,抱怨其货币太强或太弱,干预的方向通常可以事先知道。 这些警告可以给投资者提供机会,参与其中可以获得巨额利益,或者使交易者远离市场。 唯一值得注意的是,中央银行参与,汇率急剧上升或下降,但很快就会出现逆转,是因为投机家进入市场和中央银行进行了相反方向的操作。 市场能否淡出中央银行的影响取决于中央银行的干预频率和成功率、干预规模、干预时机以及是否有基本支持。 总之,新兴市场货币的参与比七大工业国( G-7 )货币的参与更为普遍。 原因是泰国、马来西亚、韩国等国家妨碍经济的恢复,不会降低出口竞争力。 七大工业国( G-7 )很少参与市场,一旦出现干预,意义就更为深远。

日本

近年来,七大工业国( G-7 )市场干预的原因是日本中央银行。 2003年,日本政府将创纪录的20.1兆日元介入市场。 至今为止的记录,1999年花费了7.64兆日元。 仅2003年12月( 11月27日至12月26日),日本政府就销售了2.25兆日元。 这一年,市场涉及的金额相当于日本贸易收益的84%。 作为出口型经济,日元过于稳定的话,会给日本的出口商带来重大风险。 这几年,日本央行参与的频率和力量的大小,不知道哪里是美元的底部。 从2002年到2005年,尽管这个底部从115下降到了110,但市场还是害怕再次看到日本中央银行这个隐形的手和日本财政部长。 这种恐惧是有道理的。 如果日本中央银行介入的话,平时平均100点的振幅很容易变成3倍。 另外,介入刚出现的时候,几分钟美元/日元简单地上升了100个百分点。

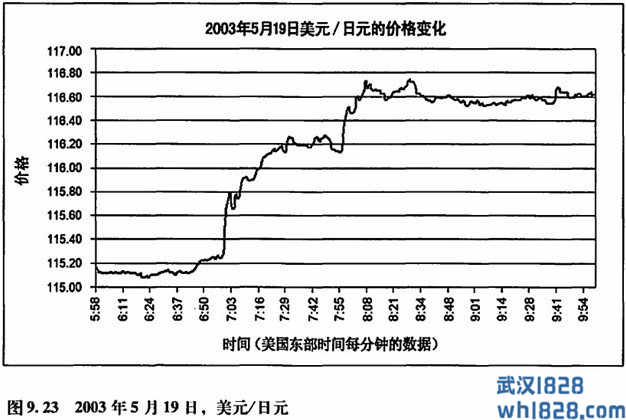

图9.23是第一示例。 2003年5月19日,日本政府进入市场,买入人民币,卖出1.04兆日元(相当于90亿美元)。 干预发生在美国东部时间上午7点。 介入之前,美元/日元在115.20左右变动。 介入在上午7点发生的时候,价格在1分钟之内上升到了30点。 到了上午7点30分,美元/日元上涨到100点。 到美国东部时间下午2点30分,美元/日元上涨到220点。 中央银行的介入通常会引起100点到200点的变动。 沿介入方向交易,即使价格逆转,利润也会非常丰富(虽然有风险)。

美元/日元的第二个例子如图9.24所示。 这个例子表明,即使价格逆转,交易者也可以遵循干预的方向,从而获利。 2004年1月9日,日本政府进入市场,购入美元,销售了1.664兆日元(约150亿美元)。 在介入发生之前,美国日元在106.60左右有所波动。 日本中央银行在美国东部时间上午12点22分进入市场后,价格在35点上涨。 三分钟后,美元/日元上涨到100点。 5分钟后,美元/日元比介入前的价格上涨了150点。 30分钟后,与介入前相比,美元/日元还维持着100分的涨幅。 虽然价格最终下降到106.60,但是注意市场并遵循干预方向的交易者还是赚了很多钱。

重要的是,不要太贪心。 如果相信市场基本上支持强硬的日元和弱硬的美元,那么日本政府只是放松美元/日元的减少倾向,或者只是正在进行毫无疑问的战争,美元/日元很快就会出现

逆转。 在150点到200点的变动中,也许只能从100点得到切实的利益,或者在15点到20点的极短的白天移动中停止损害,有助于确定利益。

最后一次日本介入的例子如图9.25所示。 2003年11月19日,日本中央银行出售美元,购买了9480亿日元(约80亿美元)。 介入发生之前,美元/日元在107.90左右变动,仅下跌到107.65。 日本中央银行在美国东部时间早上4点45分进入市场时,美元/日元在1分钟内上涨到了40点。 10分钟后,那个在100点上涨,价格达到了108.65。 介入后20分钟,美元/日元的价格比介入前的价格上升了150个百分点。

欧元区

近年来,日本不是参与货币的主要工业国。 2000年欧元从0.90下降到0.84,欧洲中央银行也进入市场购买了欧元。 1999年1月欧元首次上市时,价格为1欧元对1.17美元。 由于欧元迅速下跌,欧洲央行说服美国、日本、英国、加拿大合作参与,首次提高欧元汇率。 欧元区市场对新货币不仅缺乏信心,而且担心欧元下跌会增加区内进口石油的成本。 当时的能源价格达到了10年的高度,欧洲很大程度上依赖于石油的进口,因此需要更加坚固的货币。 美国同意介入是因为购买欧元出售美元有助于促进欧洲的进口,减少不断增加的贸易赤字。 日本之所以介入,是因为开始担心疲惫的欧元会对日本的出口造成威胁。 欧洲中央银行没有公布介入的详细规模,联邦储备的报告称,代表欧洲中央银行购入了15亿欧元。 实际干预出乎市场意料,但欧洲央行已对市场发出善意警告,欧洲央行和欧盟官员多次口头支持欧元。 从交易的角度来看,预计干预,交易者有机会不购买欧元,也不空卖欧元/美元。

发表评论