美联储的观察员以往只担心美联储基金的利率,但可能有货币供应量。 但是,2008年联邦储备制度启动量化宽松战略(第21章讨论)时,金融市场应扩大他们的观察范围,判断联邦储备制度政策是否致力于改善信用市场。 实际上,AP存款改变了信用市场的观察内容,判断有必要新增信用——和其他措施——。

稳定信用市场的重要措施之一是出租意愿。 这就叫做TED差距(泰德价格差距)。 TED利差是国债欧元的缩写。 当AP存储体处于量化缓和模式时,必须通过观察TED的利差来确定AP存储体的政策是否有效。

TED的利差最初是欧元的收益和等价国库券的收益之差,两者都到期了3个月。 现在,TED的利差是以3个月美元定价的LIBOR利率和3个月的国库券的不同。 LIBOR是伦敦银行业者打折,银行从伦敦货币批发市场其他银行借入无担保资金时的利率。 无抵押贷款主要通过发行银行业者间存款证获得。 伦敦银行业者是伦敦16家不同银行相互支付费用借款的日均利率。 但是,这一利率反映了美国和世界信贷市场的状况。

但是,你不必太担心这些细节。 重点是国库券是安全投资,伦敦银行业者的贴现率是信用市场的重要环节,要进行高风险投资。 泰德的价格差是非常安全的投资和高风险但和典型的商业贷款的收益差。 在经济上,泰德价格差被视为贷款风险的“晴雨表”。 贷方一想到拖欠款项的风险增加,他们就提高伦敦银行业者的折扣率。 伦敦银行业的利率上升也反映了紧缩或者少的可利用贷款。

接下来,我们总结一下关于高价格差距和低价格差距的信用市场的教训。

泰德高价差表明信用市场对贷款紧张,正在征收保险费。

泰德价格差距低表明信用市场对经济状况有好处,希望不拿高利率借出贷款。

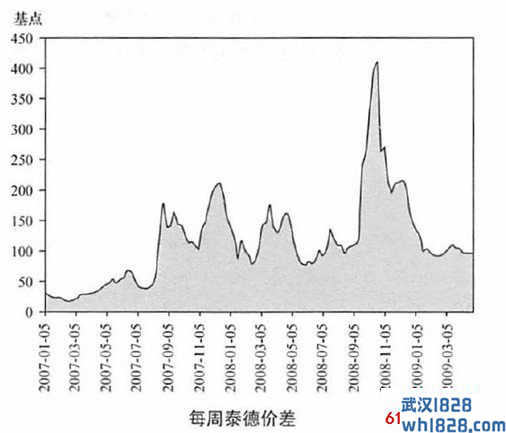

资料来源:彭博通讯社。

从长远来看,泰德价格差异通常悬浮在30~50个基点。 从下一张泰德价格差距周表可以看出,泰德价格差距截止到2008年底达到了历史最高值。 2008年10月10日,日泰德价格差距(未图示)实际达到465个基点(但周均较低)。 这一激增的原因是股市暴跌,贷方担心衰退最坏。 泰德价格差距高时,AP商店多参与信用市场。 泰德价格差激增的时候,通常需要向信用市场注入流动性。

泰德,很高兴你能在哪里找到价格差距的数据呢? 您可以在经济网络( Economagic.com )上以非常便宜的价格购买伦敦银行业者折扣率历史数据。 如上所述,3个月的短期国债可以在联邦存款的H.15日的报告书中找到。 伦敦银行业者的折扣率发表在彭博网站。 网站包括:

www.Bloomberg.com/markets/rateνkey rates.html .

至少应该知道

联邦基金期货市场是专业交易者如何看待AP货币政策取向的简单方法。

其实联邦基金的利率可以告诉我们通货膨胀是缓慢还是紧缩。

泰德价格差距是投资家在信用市场上希望融资的指标,AP商店通过观察泰德价格差距来了解他们是否有必要增加流动性。

资料来源:彭博通讯社。

从长远来看,泰德价格差异通常悬浮在30~50个基点。 从下一张泰德价格差距周表可以看出,泰德价格差距截止到2008年底达到了历史最高值。 2008年10月10日,日泰德价格差距(未图示)实际达到465个基点(但周均较低)。 这一激增的原因是股市暴跌,贷方担心衰退最坏。 泰德价格差距高时,AP商店多参与信用市场。 泰德价格差激增的时候,通常需要向信用市场注入流动性。

泰德,很高兴你能在哪里找到价格差距的数据呢? 您可以在经济网络( Economagic.com )上以非常便宜的价格购买伦敦银行业者折扣率历史数据。 如上所述,3个月的短期国债可以在联邦存款的H.15日的报告书中找到。 伦敦银行业者的折扣率发表在彭博网站。 网站包括:

www.Bloomberg.com/markets/rateνkey rates.html .

至少应该知道

联邦基金期货市场是专业交易者如何看待AP货币政策取向的简单方法。

其实联邦基金的利率可以告诉我们通货膨胀是缓慢还是紧缩。

泰德价格差距是投资家在信用市场上希望融资的指标,AP商店通过观察泰德价格差距来了解他们是否有必要增加流动性。

- 上一篇: 新加坡外汇交易员-王达

- 下一篇: 市场高手-拉里·威廉斯

发表评论