交易成绩不同的测定方法意味着完全不同的价值判断,错误的测定方法会引起错误的交易方法。 但目前,内地书籍几乎没有提及交易绩效测量标准的问题,在国外书籍中没有特别提及。 作为长期处理外汇、黄金、股票的交易者,交易者所持有的交易业绩的测定基准是决定交易方式向哪个方向发展,最终决定交易的长期业绩。 一个人的价值观决定态度,态度决定行动,行动影响结果。 在交易事业和生活中也是如此。

我曾经见过一个自称是期货交易刚腕的人,把胜利率作为交易业绩最刚腕的测定基准。 其实如果重视胜利率,立即获利,留下赤字清单,风险报酬率非常差,九份清单赚小金,一份清单大亏是这种交易价值观带来的结果。 追求胜利率决定了我们的养育环境和教育背景。 特别是儒家文化圈独占的地区,我们从小就接受的教育追求完美,强调错误很多,追求的是现在的得失,不是整体的得失。 因此,中国自然哲学的整体观一接触到中国道德文化的完美观就失去了影响力。 注意现在的得失,交易员会把利润清单兑现,留下赤字清单,取胜率高的结果,也就是说可以得到错误少的结果,不是重要的事情,而是注意做好事情。 下面将详细介绍有效的绩效衡量标准,以提高事务处理技能。

1 .测量攻击能力(风险报酬率)

评价某个交易员的成功是无法根据胜利率,也就是收益件数在总交易件数中所占的比率进行考察的。 我们在失败的交易者中看到这种类型的交易者,曾经交易员在外汇交易中连续99起没有亏损,当我们对胜率感到吃惊时,他说他从来没有亏损,当时的行情也正好是大藤挥杆市场,大约在2006年4月,市场开始出现一边 他坚持提高胜利率的手法,削减利润(尽快兑现利润),使亏损奔腾(等待自动减少),结果他不断增长势头,最后几份名单成了以前。 根据他的交易记录,我们可以计算出平均利润和平均损失,当时他的99份名单的平均利润不足300美元,但平均损失接近1万美元,所以他的风险报酬率大约是100:3。 他的胜利率很高,但毫无意义。

从这个例子可以看出风险率和报酬率都需要交易员来控制,短期内的报酬率可能表明交易员的攻击力很强,但这种情况可能伴随着较弱的防御力。

本节提供了攻击能力的衡量标准。 那是接下来的事情.

由以上可知,光看累计报酬率就会出错的可能性很高,因此有必要考察累计报酬率的变动损失程度,这很复杂,需要随时关注。 具体方法是合计各利润交易的最大波动损失,加上损失交易的损失合计,得到真正的风险合计水平,得到现金化的总利润,除以风险合计水平,得到风险报酬率,该数字越小越好,至少不能超过1。 从这个风险报酬率和之前的累计报酬率可以看出交易者的攻击能力。 如果风险报酬率的计算不容易,那么可以使用累积报酬率。

我们需要衡量交易者的防守能力。

2 .防守能力的衡量(第一个单一损失额)

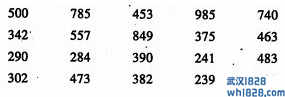

防守能力是更重要的交易能力,也是大家最忽视的交易能力。 该能力以最大单价赤字额衡量,以下为20个交易日的单一损失(现金损失)

从这个例子可以看出风险率和报酬率都需要交易员来控制,短期内的报酬率可能表明交易员的攻击力很强,但这种情况可能伴随着较弱的防御力。

本节提供了攻击能力的衡量标准。 那是接下来的事情.

由以上可知,光看累计报酬率就会出错的可能性很高,因此有必要考察累计报酬率的变动损失程度,这很复杂,需要随时关注。 具体方法是合计各利润交易的最大波动损失,加上损失交易的损失合计,得到真正的风险合计水平,得到现金化的总利润,除以风险合计水平,得到风险报酬率,该数字越小越好,至少不能超过1。 从这个风险报酬率和之前的累计报酬率可以看出交易者的攻击能力。 如果风险报酬率的计算不容易,那么可以使用累积报酬率。

我们需要衡量交易者的防守能力。

2 .防守能力的衡量(第一个单一损失额)

防守能力是更重要的交易能力,也是大家最忽视的交易能力。 该能力以最大单价赤字额衡量,以下为20个交易日的单一损失(现金损失)

其间最大的单一损失为985,发生在第四交易日。 其间最大的单笔损失是977,这个时期的防守能力提高了。 这种比较必须在同一单位的交易中进行。 例如,不能比较标准手段和标准手段,而是比较标准手段和三标准手段的损失。

通过对风险报酬率和最大单一损失额的综合考察,我们可以考察交易中需要改善的地方。

例如,前期交易的效果测量显示,风险报酬率为0.7,最大单一损失为900,根据本次交易业绩的测量,风险报酬率为0.8,最大单一损失为800,这表明我的现金损失额下降了,但浮动损失变高了,这表明我的防守能力很好 表明攻击能力在提高,我选择入场时机的能力下降,入场后受到很大调整的可能性很高。

通常我们可以比较同一时期长度的累计报酬率,比较最大的单一损失额。 前者显示了我们的进攻能力,后者显示了我们的防守能力。

例如,根据上一期交易业绩的测定,累计报酬率为30%,最大单一损失为840。根据本次交易业绩的测定,累计报酬率为59%,最大单一损失为1900。 这表明攻击力上升,但是因为牺牲了防御力,所以损失持续的话很危险。 有必要降低最大的单一损失。

成熟的交易者希望将最大的单一损失设置为默认值,并在此范围内设置停止损失。

3 .关于胜率的评价作用

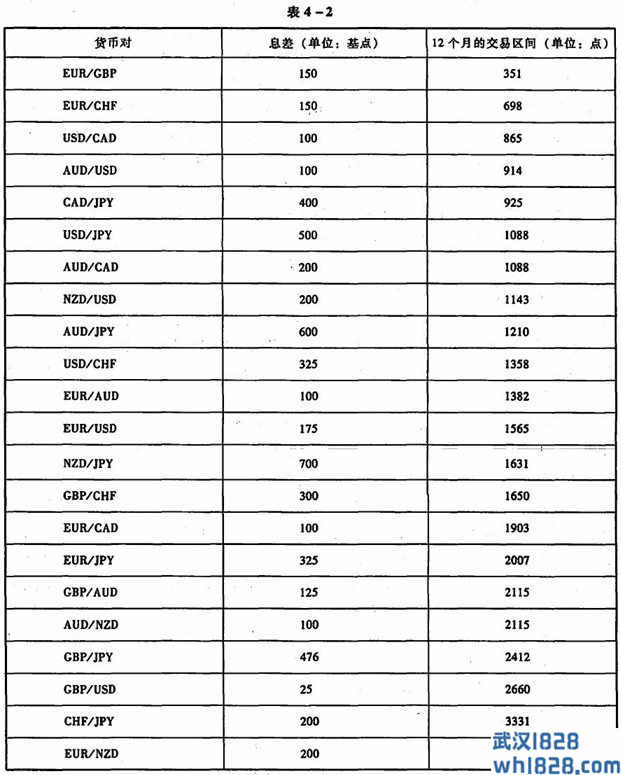

交易有三个比率的关键,风险报酬率、胜利率、周转率。 一般交易者最重视的是胜利率和周转率,最后是风险报酬率,因此他们的交易次数非常多,同时还会尽快实现利润,延长损失。 成熟的交易者最重视的是风险报酬率和胜利率,最后是周转率。 不管是短线、长线还是成熟的交易者,剃头皮的交易者都重视风险报酬率。 他们主要通过技术支持电阻线和基本面的价值中枢获得良好的风险报酬率,价值投资依赖价值中枢和价格之间的安全空间来降低风险,扩大报酬,技术交易者在价格接近支持时增多,价格接近电阻时空,控制风险报酬率。 因此风险报酬率的控制方法是支撑阻力和安全空间。

获胜率的膝盖骨有两种方法。 一种是过早实现利益,使损失延长,另一种是顺势疗法。 第一种方法是把获胜率提高到非常高的水平,而使风险报酬率变得难看的第二种方法不仅能帮助髌骨获胜率,还能帮助风险报酬率的提高。 因此,胜率的正确控制方法是顺势疗法。 关于顺势疗法,根据我们上一章所述的方法。 技术上判断趋势最重要的方法只有“n字”法则。

所谓的“n字”法则,在髌骨点越来越髌骨、低点越来越低、趋势越来越高的情况下,趋势会下降。

周转率的不合理提及是致命的,对于自主的过剩交易,周转率总是与交易业绩相差甚远。 为了正确地提高髌骨周转率并促进累积报酬率,必须实现以下几点:第一,建立定量的交易准则,该准则能够处理所有入场、出场和减仓、加仓决策;第三,严格遵守该交易准则,采用能够产生更高效交易信号的时间框架通常是、 第四,采用多种不同的交易系统,产生更多的交易信号;第五,交易不同品种,特别是相关性较小的品种;第六,计算和控制整体风险水平;第七,交易费用较低。 因此,提高胡须旋转率的方法主要采用更小的时间框架。

买卖赚钱主要是利润率和周转率,交易也一样。 然而,胜利率最容易被误用。

其间最大的单一损失为985,发生在第四交易日。 其间最大的单笔损失是977,这个时期的防守能力提高了。 这种比较必须在同一单位的交易中进行。 例如,不能比较标准手段和标准手段,而是比较标准手段和三标准手段的损失。

通过对风险报酬率和最大单一损失额的综合考察,我们可以考察交易中需要改善的地方。

例如,前期交易的效果测量显示,风险报酬率为0.7,最大单一损失为900,根据本次交易业绩的测量,风险报酬率为0.8,最大单一损失为800,这表明我的现金损失额下降了,但浮动损失变高了,这表明我的防守能力很好 表明攻击能力在提高,我选择入场时机的能力下降,入场后受到很大调整的可能性很高。

通常我们可以比较同一时期长度的累计报酬率,比较最大的单一损失额。 前者显示了我们的进攻能力,后者显示了我们的防守能力。

例如,根据上一期交易业绩的测定,累计报酬率为30%,最大单一损失为840。根据本次交易业绩的测定,累计报酬率为59%,最大单一损失为1900。 这表明攻击力上升,但是因为牺牲了防御力,所以损失持续的话很危险。 有必要降低最大的单一损失。

成熟的交易者希望将最大的单一损失设置为默认值,并在此范围内设置停止损失。

3 .关于胜率的评价作用

交易有三个比率的关键,风险报酬率、胜利率、周转率。 一般交易者最重视的是胜利率和周转率,最后是风险报酬率,因此他们的交易次数非常多,同时还会尽快实现利润,延长损失。 成熟的交易者最重视的是风险报酬率和胜利率,最后是周转率。 不管是短线、长线还是成熟的交易者,剃头皮的交易者都重视风险报酬率。 他们主要通过技术支持电阻线和基本面的价值中枢获得良好的风险报酬率,价值投资依赖价值中枢和价格之间的安全空间来降低风险,扩大报酬,技术交易者在价格接近支持时增多,价格接近电阻时空,控制风险报酬率。 因此风险报酬率的控制方法是支撑阻力和安全空间。

获胜率的膝盖骨有两种方法。 一种是过早实现利益,使损失延长,另一种是顺势疗法。 第一种方法是把获胜率提高到非常高的水平,而使风险报酬率变得难看的第二种方法不仅能帮助髌骨获胜率,还能帮助风险报酬率的提高。 因此,胜率的正确控制方法是顺势疗法。 关于顺势疗法,根据我们上一章所述的方法。 技术上判断趋势最重要的方法只有“n字”法则。

所谓的“n字”法则,在髌骨点越来越髌骨、低点越来越低、趋势越来越高的情况下,趋势会下降。

周转率的不合理提及是致命的,对于自主的过剩交易,周转率总是与交易业绩相差甚远。 为了正确地提高髌骨周转率并促进累积报酬率,必须实现以下几点:第一,建立定量的交易准则,该准则能够处理所有入场、出场和减仓、加仓决策;第三,严格遵守该交易准则,采用能够产生更高效交易信号的时间框架通常是、 第四,采用多种不同的交易系统,产生更多的交易信号;第五,交易不同品种,特别是相关性较小的品种;第六,计算和控制整体风险水平;第七,交易费用较低。 因此,提高胡须旋转率的方法主要采用更小的时间框架。

买卖赚钱主要是利润率和周转率,交易也一样。 然而,胜利率最容易被误用。

发表评论